9月26日����,中國工商銀行在北京舉辦“工銀普惠行”主題活動啟動會���,宣布全面升級普惠金融服務(wù)��,進(jìn)一步打造“廣覆蓋���、多層次、高效率����、可持續(xù)”的普惠金融體系,推動小微金融增量�����、擴(kuò)面��、平價��,力爭未來三年公司貸款增量的三分之一以上投向普惠金融領(lǐng)域����,普惠貸款年增幅30%以上,普惠貸款三年翻一番���,讓金融服務(wù)的雨露甘霖更多普助小微��、惠及民生�,展現(xiàn)大行情懷與擔(dān)當(dāng)。據(jù)悉���,工行此次啟動會通過視頻形式同步開至全國各地市分行�����,動員全行分支機(jī)構(gòu)廣泛開展小微金融“三聯(lián)動”(聯(lián)動政府部門�����、聯(lián)動行業(yè)協(xié)會商會���、聯(lián)動融資性擔(dān)保機(jī)構(gòu))、“三走進(jìn)”(進(jìn)園區(qū)�、進(jìn)專業(yè)市場、進(jìn)核心企業(yè))活動�,進(jìn)一步聚合更多力量共建普惠金融生態(tài)圈。

工商銀行董事長易會滿在致辭中表示����,發(fā)展普惠金融既是商業(yè)銀行的大局和責(zé)任,也是市場和機(jī)遇����;既是服務(wù)本源的體現(xiàn)�����,也是戰(zhàn)略轉(zhuǎn)型的方向�。普惠金融不可不為�,更大有可為;不是要不要做的問題��,而是如何做實(shí)做深做細(xì)的問題��。工商銀行名字中就帶著“工”和“商”�����,是依靠工商信貸起家的��,始終與小微企業(yè)風(fēng)雨同舟�����、攜手共進(jìn)�。近年來����,工商銀行認(rèn)真貫徹落實(shí)黨中央���、國務(wù)院決策部署,積極轉(zhuǎn)變觀念�����,健全機(jī)制�,下沉重心,初步形成了具有工行特色的小微金融發(fā)展模式�����。目前工行在一級分行層面均已設(shè)立普惠金融事業(yè)部����,在全國成立了約230家小微中心,累計(jì)服務(wù)小微客戶超過百萬戶�����,投放小微貸款9萬多億元��。今年上半年����,工行普惠貸款余額較年初增長17%����,遠(yuǎn)高于各項(xiàng)貸款的平均增幅���;小微貸款平均利率遠(yuǎn)低于其他融資渠道利率�,在減費(fèi)讓利方面較好地發(fā)揮了大行“頭雁”效應(yīng)��。

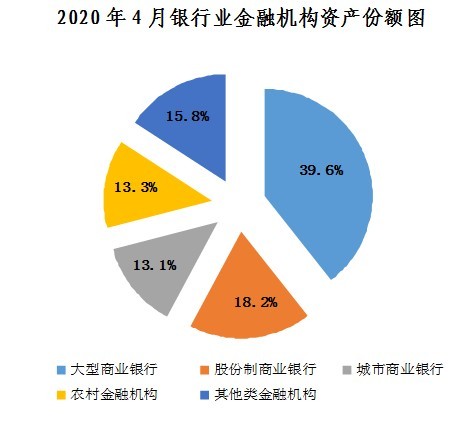

對于如何看待小微融資難融資貴問題���,易會滿指出,小微企業(yè)融資難融資貴是一個復(fù)雜�����、多元��、綜合的問題�,背后有深刻規(guī)律和復(fù)雜原因,需要全面分析���,綜合施策��,持續(xù)發(fā)力��。首先���,從企業(yè)需求端來看����,小微企業(yè)大多處于產(chǎn)業(yè)鏈的末端���,資產(chǎn)規(guī)模較小����,治理結(jié)構(gòu)不夠完善���,財(cái)務(wù)管理不夠規(guī)范��,抗風(fēng)險能力較弱���,再加上社會誠信體系建設(shè)尚不完善,部分區(qū)域信用生態(tài)環(huán)境不夠理想�,客觀上縮窄了銀行的可選擇余地。從實(shí)踐來看���,小微企業(yè)融資難�,因企業(yè)而異,因區(qū)域而異���,主要表現(xiàn)為經(jīng)營困難的小微企業(yè)融資難��,金融生態(tài)較差的地方小微企業(yè)融資難�����。小微企業(yè)融資貴���,因渠道而異,主要體現(xiàn)為非銀行類機(jī)構(gòu)和部分中小銀行融資價格過高���。調(diào)查顯示,大型銀行小微貸款平均利率在5%-6%之間�;各種新金融、類金融機(jī)構(gòu)普遍在15%以上�����,而民間借貸一般在20%以上��,中小銀行介于大銀行和他們之間。其次�,小微企業(yè)需要的是全流程、全產(chǎn)品��、全生命周期的金融服務(wù)��,而不是僅限于融資���。小微企業(yè)生產(chǎn)經(jīng)營活動與資金周轉(zhuǎn)具有各自特征�,每家企業(yè)所處的階段也不同��,因此金融需求存在明顯差異�,需要短期與長期、信用與抵質(zhì)押�、線上與線下相結(jié)合的多元化融資支持,以及涵蓋開戶���、結(jié)算���、融資、投資等在內(nèi)的全鏈條金融服務(wù)����。其三�,普惠金融必須立足于商業(yè)可持續(xù)原則����。小微貸款最大的成本是風(fēng)險成本,目前小微貸款不良率平均為2.75%��,比大型企業(yè)高1.7個百分點(diǎn)���,單戶授信500萬以下的小微貸款不良率更高���。因此,發(fā)展普惠金融的核心是提升風(fēng)險管控能力�����,這是商業(yè)銀行應(yīng)該具備的專業(yè)優(yōu)勢和看家本領(lǐng)�,也是最大的商業(yè)可持續(xù)。

易會滿強(qiáng)調(diào)��,做好小微金融��,是一項(xiàng)長期和系統(tǒng)工程��。工商銀行將重點(diǎn)圍繞“五個聚焦”�,將小微金融真正做活做深。一是聚焦貨幣政策傳導(dǎo)�����。切實(shí)把政府要求����、監(jiān)管政策和總行戰(zhàn)略有效傳導(dǎo)到各級機(jī)構(gòu),傳導(dǎo)到市場一線����,引導(dǎo)全行牢固樹立“工商銀行不做小微,就沒有未來”的理念��。堅(jiān)持在“真”字上下功夫�����,做真小微��,真做小微���。在“專”字上下功夫��,建設(shè)專營機(jī)構(gòu)�、倡導(dǎo)專家治貸、強(qiáng)化專業(yè)服務(wù)�。完善重點(diǎn)突破、梯度發(fā)展的布局和策略�����,因地制宜����、分類施策推動發(fā)展。加大人力�����、財(cái)務(wù)����、信貸等資源投入力度,健全考核和問責(zé)機(jī)制��,強(qiáng)化正向激勵和引導(dǎo)�,激發(fā)普惠金融內(nèi)生發(fā)展動力。二是聚焦線下專營�。針對小微企業(yè)融資“短小頻急”、業(yè)務(wù)量大而分散的特點(diǎn),從品種���、期限、業(yè)務(wù)模式等入手全面優(yōu)化線下融資服務(wù)�。合理提高小微企業(yè)信用貸款比重,按客戶需要增加中長期貸款供給��,進(jìn)一步完善小微企業(yè)續(xù)貸辦法�、增加普惠面,并根據(jù)企業(yè)不同發(fā)展階段���,提供包括財(cái)務(wù)顧問���、投資銀行、財(cái)富管理等在內(nèi)的綜合金融服務(wù)���。探索推進(jìn)小微企業(yè)主辦行制度���,建設(shè)互利共贏的新型銀企合作關(guān)系。持續(xù)推動小微中心流程優(yōu)化和能力提升����,配齊配強(qiáng)專業(yè)人員,創(chuàng)新差異化審批授權(quán),原則上5個工作日內(nèi)完成整個審批流程��,努力將小微專營機(jī)構(gòu)打造成線下營銷組織中心��、業(yè)務(wù)處理中心���、風(fēng)險管控中心以及O2O落地服務(wù)中心�,更好地貼近小微��、服務(wù)小微�����。三是聚焦做活線上�。加快“數(shù)字普惠”發(fā)展,運(yùn)用互聯(lián)網(wǎng)思維重構(gòu)普惠產(chǎn)品體系����,搭建“一個平臺、三大產(chǎn)品體系”的普惠金融綜合服務(wù)體系���,努力成為普惠金融綜合服務(wù)商�����。四是聚焦信貸價格控制���。堅(jiān)持“量”“價”統(tǒng)籌��,同步推進(jìn),對小微貸款實(shí)行“保本微利”的定價原則�,并積極運(yùn)用金融科技手段防控風(fēng)險,將風(fēng)險成本下降的紅利更多惠及小微企業(yè)�,讓艱苦創(chuàng)業(yè)的企業(yè)家擁有更多獲得感。五是聚焦生態(tài)共建���。進(jìn)一步深化與政府�、同業(yè)�����、企業(yè)���、媒體等社會各界的通力合作��,推動征信����、融資擔(dān)保等基礎(chǔ)設(shè)施建設(shè),加強(qiáng)信息資源共享���,形成“幾家抬”的合力���,構(gòu)建優(yōu)勢互補(bǔ)、合作共贏的普惠金融新生態(tài)����。

啟動會上,工商銀行行長谷澍發(fā)布了工行基于“一個平臺���、三大產(chǎn)品體系”的普惠金融綜合服務(wù)體系��。其中����,“一個平臺”是指集“便捷開戶�、公私聯(lián)動、財(cái)務(wù)管理�、理財(cái)融資、小微e管”等五大功能為一體的“工銀小微金融服務(wù)平臺”�����,可以為小微客戶提供一站式的綜合金融服務(wù)。以便捷開戶為例����,通過“線上預(yù)約、線下面簽”的便捷開戶新模式�����,客戶僅需到店一次�,半小時即可完成開戶與基礎(chǔ)業(yè)務(wù)的一站式辦理���。“三大產(chǎn)品體系”則是指圍繞小微企業(yè)的成長周期���,提供包括純信用類的“經(jīng)營快貸”、抵質(zhì)押類的“網(wǎng)貸通”以及“線上供應(yīng)鏈”等在內(nèi)的多款線上融資產(chǎn)品��。其中�,“經(jīng)營快貸”是“低門檻、純信用”的小微專屬融資產(chǎn)品��,無需抵押擔(dān)保����,銀行依據(jù)大數(shù)據(jù)主動授信��,線上辦理��,可謂“秒貸”��,推出不到4個月貸款余額已破百億元���,惠及3萬多小微企業(yè)。“網(wǎng)貸通”通過建立覆蓋全國的押品數(shù)據(jù)庫�,智能評估押品價值,實(shí)現(xiàn)線上一鍵即貸���,隨借隨還�,目前已累計(jì)為超過9萬小微客戶發(fā)放融資2.4萬億元�����。“線上供應(yīng)鏈”以核心企業(yè)為依托�����,應(yīng)用區(qū)塊鏈和大數(shù)據(jù)技術(shù)���,可實(shí)現(xiàn)全鏈條授信融資����。

此外,工商銀行還聯(lián)合國家重點(diǎn)園區(qū)�����、專業(yè)市場��、產(chǎn)業(yè)龍頭��、擔(dān)保機(jī)構(gòu)��、經(jīng)濟(jì)技術(shù)開發(fā)區(qū)以及電商平臺等多家企業(yè)���,共同發(fā)表了“支持小微 共建普惠金融生態(tài)圈”倡議,推動各方面進(jìn)一步關(guān)注�����、支持普惠金融�����,促進(jìn)實(shí)體經(jīng)濟(jì)不斷向高質(zhì)量發(fā)展����。